Herausforderungen bei der digitalen Kreditvergabe

Bonität und Bonitätsprüfung

Kategorie: Finanzierung

Datum: 01.08.2024

Wer einen Kredit in Österreich aufnehmen möchte, kommt um eine Bonitätsprüfung durch die Bank nicht herum. Durch die Prüfung der Bonität möchte der Kreditgeber sichergehen, dass die wirtschaftliche Rückzahlungsfähigkeit besteht und sich somit absichern. Erfahren Sie hier, welche Auskünfte über Ihr Leben dabei eine Rolle spielen, ob auch ein Kredit ohne Bonitätsprüfung möglich ist und wie Sie die Kreditwürdigkeit verbessern können.

- Definition: Was bedeutet Bonität und Bonitätsprüfung?

- KSV-Auszug und Bonitätsprüfung: Kreditwürdigkeit in Österreich

- Warum die Bonität entscheidend für Ihre finanzielle Zukunft ist

- Welche Kosten bei der Bonitätsprüfung auf Sie zukommen

- Wie kann man die Bonität verbessern?

- Kredit mit schlechter Bonität – geht das?

- Häufige Fragen

Österreichs beliebtester

Wohnbau-Finanz-Experte

Definition: Was bedeutet Bonität und Bonitätsprüfung?

Je besser die Bonität, desto besser auch die Chancen auf einen Kredit und auch bessere Konditionen, soweit die Kurzfassung. Das ist aber natürlich längst nicht alles, was Sie über Kreditwürdigkeit und Bonitätsprüfungen wissen sollten!

Was ist die Bonität?

Mit Bonität ist die Kreditwürdigkeit gemeint, also die Wahrscheinlichkeit, dass Sie als Kreditnehmer während der gesamten Kreditlaufzeit zahlungsfähig bleiben und den vollen Kreditbetrag rechtzeitig zurückzahlen können. Diese Einschätzung dient dem Kreditgeber als Absicherung, schließlich möchte die Bank sichergehen, ihr Geld inklusive Zinsen auch wieder zurückzubekommen.

Ein schlechtes Ergebnis der Bonitätsprüfung lässt vermuten, dass der Kreditnehmer mit der Rückzahlung früher oder später Probleme bekommen wird. Aber was wird bei einer solchen Bonitätsprüfung konkret bewertet und gibt es eine Möglichkeit, das persönliche Rating positiv zu beeinflussen?

Was ist eine Bonitätsprüfung?

Die Bonität wird nach verschiedenen Kriterien bestimmt und ist ein Vorgang, zu dem die Bank als Kreditgeber gesetzlich verpflichtet ist. Natürlich ist es aber auch in ihrem eigenen Interesse, sich über den finanziellen Hintergrund eines potenziellen Kreditnehmers schlau zu machen. Dabei interessieren das Kreditinstitut vor allem zwei Faktoren:

- Kreditfähigkeit: Der Kreditnehmer darf rechtswirksam Kreditverträge abschließen.

- Kreditwürdigkeit: Der Kreditnehmer bringt seriöse wirtschaftliche und persönliche Verhältnisse mit.

Die Problematik an der Bonitätsprüfung ist, dass es kein universales Wertungssystem gibt. Jede Bank führt eine eigene Prüfung durch und wertet manche Kriterien dabei stärker als andere. Bis zu einem gewissen Grad handelt es sich also um eine durchaus subjektive Angelegenheit.

Damit überhaupt eine Bonitätsprüfung veranlasst wird, werden bereits beim Kreditantrag zunächst folgende Angaben gefordert:

- Nachweis über einen Wohnsitz in Österreich

- Einkommensnachweise

- Ausweisdokument, welches die Identität bestätigt

- Nachweis über ein aktives Girokonto

In der eigentlichen Bonitätsprüfung sieht der Kreditgeber dann ganz genau hin. Wie die Bonität eingestuft wird, hängt zum Beispiel ab von:

- Familienstand – ledig, verheiratet, geschieden, kinderlos oder mit Kind/Kindern?

- Bereits aufgenommene Kredite

- Aktuelle Schuldensituation

- Rücklagen bzw. Vermögenswerte

- Haushaltsrechnung – Einnahmen vs. Ausgaben

- Art der Anstellung – befristet oder unbefristet? Freiberuflich oder angestellt?

- Wohnsitz

Der letzte Punkt ist ein Beispiel für die oft kritisierte Subjektivität einer Bonitätsprüfung. Denn wenn eine bestimmte Wohnregionen pauschal beurteilt wird, ist das ein Kriterium, auf das Sie selbst kaum Einfluss nehmen können – und welches sich doch empfindlich auf die Kreditwürdigkeit auswirken kann.

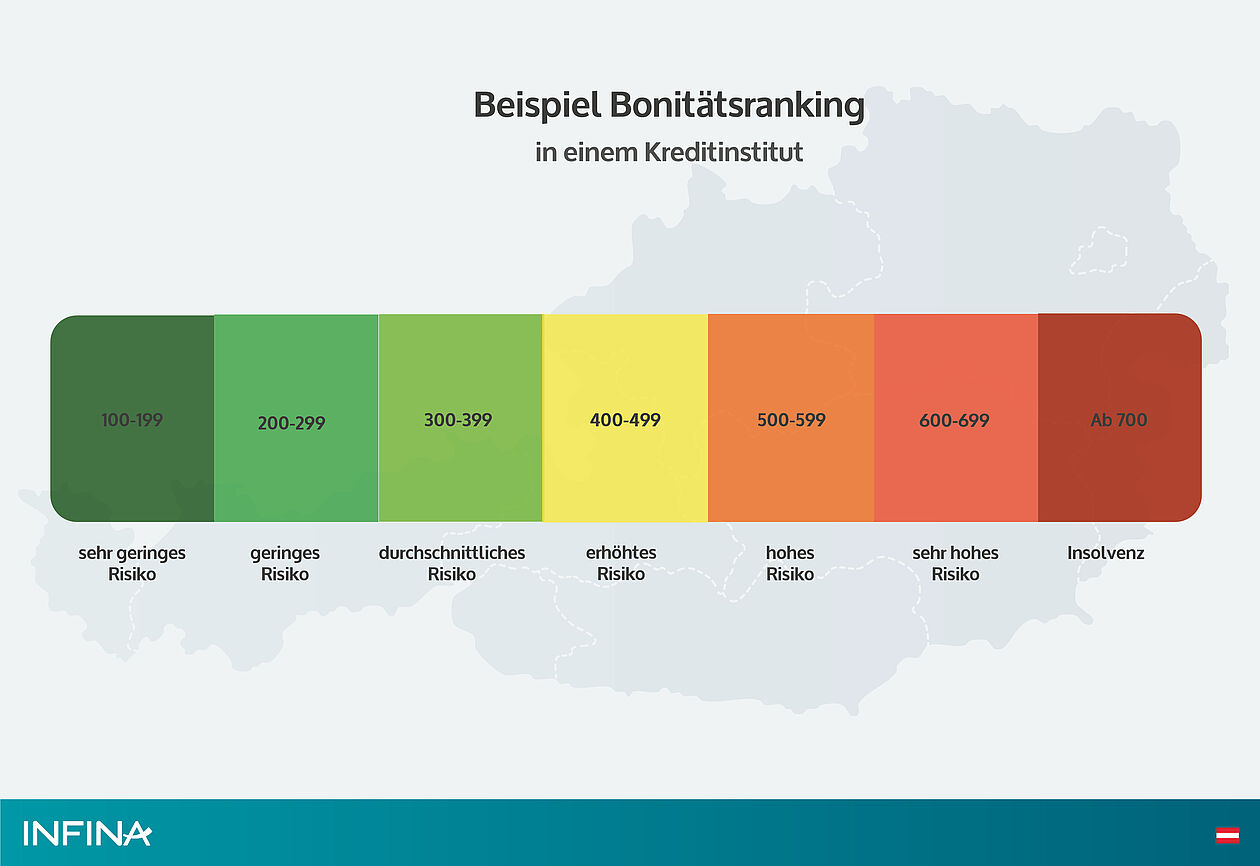

Je nachdem, nach welcher Gewichtung die Bank diese Bonitätskriterien betrachtet, ergibt sich am Ende der Prüfung eine Kennzahl bzw. ein Rating. Die Kennzahl wird im Bonitätsranking eingestuft, welches beispielhaft wie folgt aufgebaut sein könnte:

- 100-199 — sehr geringes Risiko

- 200-299 — geringes Risiko

- 300-399 — durchschnittliches Risiko

- 400-499 — erhöhtes Risiko

- 500-599 — hohes Risiko

- 600-699 — sehr hohes Risiko

- Ab 700 — Insolvenz

Automatisierte Bonitätsabfrage

Für eine Kreditanfrage ist eine Haushaltsrechnung, eine Aufstellung der monatlichen Einnahmen und Ausgaben, erforderlich. Um den Kunden mit einer automatisierten Haushaltsrechnung zu unterstützen, hat Infina eine Schnittstelle zu FINcredible implementiert. Dabei können die monatlichen regelmäßigen Einnahmen und Ausgaben (anonymisiert und als Sammelpositionen) vom Gehaltskonto automatisch in die Haushaltsrechnung übernommen werden.

Der Abruf der Kontodaten ist ein für den Kunden kostenloser Zusatzservice, welcher aber nur nach ausdrücklicher schriftlicher Einwilligung durch den Kunden erfolgt. In diesem Podcast erfahren Sie mehr über die Vereinfachung für die Kunden und den sorgsamen Umgang mit den Daten.

Herausforderungen bei der digitalen Kreditvergabe

KSV-Auszug und Bonitätsprüfung: Kreditwürdigkeit in Österreich

Die Bonitätsprüfung kann einen großen Einfluss auf die persönliche Zukunftsgestaltung haben. Da verwundert es nicht, dass viele Menschen gerne wissen wollen, wie es denn nun um ihre Bonität steht.

Kostenlose Bonitätsprüfung: die KSV-Selbstauskunft

Der Kreditschutzverband, gegründet 1870 (KSV1870) ist in Österreich eine wichtige Adresse, wenn es um bonitätsbezogene Auskünfte geht. Das Unternehmen sammelt laufend personenbezogene wirtschaftliche Daten.

Diese erhält der KSV 1870 auch von angeschlossenen Kreditinstituten und gibt sie dann auf Anfrage wiederum an Kreditinstitute weiter. Das kann zum Beispiel bedeuten, dass die Bank erfährt, ob noch offene oder gar abgelehnte Kreditverhältnisse bestehen.

Laut Datenschutzgrundverordnung haben Sie das Recht, einmal im Jahr kostenlos in Ihre Daten einzusehen. Dieses Recht können Sie bei allen relevanten Auskunfteien oder Bonitätsdatenbanken geltend machen. Darunter sind nicht nur der KSV 1870 zu verstehen, sondern zum Beispiel auch Unternehmen wie CRIF oder Bisnode.

Es ist äußerst empfehlenswert, dieses Angebot auch einmal wahrzunehmen, denn so werden Sie auf fehlerhafte Daten aufmerksam und können dafür sorgen, dass diese gelöscht werden. Wenn also zum Beispiel ein Kredit in Österreich, den Sie bereits fertig abbezahlt haben, noch immer gelistet ist, können Sie die Löschung dieses Eintrags beantragen. Es kann allerdings bis zu 8 Wochen dauern, bis der Antrag tatsächlich umgesetzt wird.

Können Privatpersonen in Österreich selbst ihre Bonität berechnen?

Die eigene Bonität aussagekräftig zu berechnen, ist für Privatpersonen leider ein ziemlich schwieriges Unterfangen. Denn Sie können zwar die Daten einsehen, nicht aber die Formeln zur genauen Berechnung. Diese legt jede Bank in Österreich unterschiedlich fest, und genau deshalb bewertet jedes Kreditinstitut die Bonität einer Person anders.

Ein Ergebnis, das Sie sich selbst ausgerechnet haben, kann also bei einer Bank ganz anders aussehen. Sinnvoll ist es deshalb, regelmäßig die Selbstauskunft zu beantragen und sich darauf zu konzentrieren, die Bonität konstant zu verbessern.

Warum die Bonität entscheidend für Ihre finanzielle Zukunft ist

Die Bonität einer Person oder eines Unternehmens ist entscheidend, da sie die Kreditwürdigkeit und finanzielle Stabilität widerspiegelt. Banken und andere Kreditgeber nutzen die Bonität, um das Risiko einer Kreditvergabe zu bewerten. Eine gute Bonität ermöglicht den Zugang zu Krediten mit niedrigeren Zinsen, günstigeren Konditionen und einer größeren Auswahl an Finanzprodukten. Darüber hinaus kann eine solide Bonität Vertrauen bei Geschäftspartnern und Lieferanten schaffen, was langfristig zu besseren Geschäftsbeziehungen führt. Eine schlechte Bonität hingegen kann zu höheren Kreditkosten oder sogar zur Ablehnung von Kreditanträgen führen, was die finanziellen Handlungsspielräume stark einschränkt.

Welche Kosten bei der Bonitätsprüfung auf Sie zukommen

Die Bonitätsprüfung kann mit unterschiedlichen Kosten verbunden sein, abhängig vom Umfang und der Quelle der Informationen. Der Kreditschutzverband (KSV) bietet verschiedene Bonitätsauskünfte an. Beispielsweise kostet ein InfoPass für Mieter oder für Behörden als PDF-Download jeweils 29,70 Euro. Unternehmen können eine reguläre Mitgliedschaft beim KSV ab 198 Euro im Jahr abschließen, die Preisvorteile bei Bonitätsauskünften bietet. Jungunternehmen erhalten sogar für drei Jahre eine Gratis-Mitgliedschaft. Bonitätsprüfungen, die Informationen über Geschäftspartner enthalten, beginnen bei 6,90 Euro, abhängig vom Umfang der erforderlichen Daten. Diese Investitionen helfen, finanzielle Risiken zu minimieren und bessere Kreditkonditionen zu erhalten.

Wie kann man die Bonität verbessern?

Es ist zwar so gut wie unmöglich, die eigene Bonität innerhalb kürzester Zeit aus eigener Kraft zu verbessern. Mit aktiver Vorsorge können Sie aber durchaus dafür sorgen, dass Ihre Kreditwürdigkeit gut bleibt oder diese sukzessive verbessern:

- Vermeiden Sie Zahlungsrückstände oder gar Mahnungen. Das beginnt schon bei vermeintlichen Kleinigkeiten wie Handyverträgen.

- Vermeiden Sie Ratenkredite, wo es möglich ist. Je nachdem, wie streng das prüfende Institut urteilt, kann auch das schon zu schlechten Bewertungen führen.

- Zahlen Sie bestehende Schulden verlässlich zurück.

- Bieten Sie Sicherheiten an, zum Beispiel in Form einer Hypothek, Lebensversicherung, Erbschaft etc..

- Wenn Sie einen Kredit in Österreich beantragen und in einer Partnerschaft mit zwei gesicherten Einkommen leben, stellen Sie den Antrag am besten gemeinsam.

Bei all diesen Ratschlägen gilt natürlich: Leichter gesagt als getan. Was also tun, wenn es schon zu spät ist, die Bonität noch deutlich zu verbessern und trotzdem ein Kredit benötigt wird?

Tipp

Lesen Sie hierzu unseren Ratgeber Bonität verbessern in Österreich: 9 hilfreiche Tipps.

Kredit mit schlechter Bonität – geht das?

Wenn eine Bank keinen Kredit gewährt, heißt das nicht, dass auch bei anderen Banken keine Hoffnung mehr besteht. Fragen Sie also im Zweifelsfall zuerst bei unabhängigen Experten an – vielleicht bewerten andere Kreditinstitute Ihre Bonität schon ganz anders oder gewähren zumindest eine kleinere Kreditsumme.

Kleinkredite und Sofortkredite ohne Bonitätsprüfung

Verspricht ein Anbieter in Österreich einen Sofortkredit, der schon fast zu gut wirkt, um wahr zu sein, sollten Sie allerdings skeptisch bleiben. Vorsicht ist zum Beispiel geboten bei:

- Im Voraus zu zahlenden Bearbeitungsgebühren.

- Kostenpflichtigen Antragsunterlagen.

- Erreichbarkeit nur über kostenpflichtige Hotlines oder teure Hausbesuche.

- Unrealistischen Versprechen zu Kreditzinsen bzw. Konditionen allgemein.

Der letzte Faktor ist ein besonders guter Anhaltspunkt. Denn realistisch betrachtet ist ein Sofortkredit leider meist mit deutlich höheren Zinsen verbunden. Alles andere würde für den Kreditgeber wenig Sinn machen.

Fragen Sie am besten bei der Arbeiterkammer nach, wenn Sie nicht sicher sind, ob Sie einem Angebot trauen können. Dort wird zum Konsumentenschutz eine Liste über unseriöse Anbieter geführt.

Wann ist man nach dem Privatkonkurs wieder kreditfähig?

Der Privatkonkurs ist der letzte Schritt, wenn die Finanznot zu groß wird. An diesem Punkt zu sein bedeutet aber nicht, dass die Kreditfähigkeit nun für immer verspielt ist. Denn der Eintrag einer ausstehenden Tilgung wird nach 7 Jahren gelöscht.

Voraussetzung dafür ist aber, dass in dieser sogenannten Wohlverhaltensphase keine weiteren Zahlungsverpflichtungen eingegangen wurden. Es muss außerdem im Zuge des Privatkonkurses ein Weg bestimmt worden sein, die Restschuld zu tilgen, zum Beispiel über einen Sanierungs- oder Zahlungsplan.

Damit es erst gar nicht so weit kommt, ist es wichtig, kontinuierlich die eigene Bonität im Blick zu behalten – und kein Risiko einzugehen, was Kredite betrifft. Vor allem, wenn es um große Projekte wie einen Immobilienkredit in Österreich geht, sollten Sie sich unbedingt ausführlich beraten lassen. Und dann steht dem sorgenfreien Einzug ins Eigenheim nichts mehr im Weg!

Brauchen Sie Unterstützung? Infina vergleicht und findet für Sie den besten Wohnkredit bei der richtigen Bank – unabhängig, transparent und flexibel.

Häufige Fragen

Eine Bonitätsprüfung ist ein Verfahren, mit dem Kreditgeber die Kreditwürdigkeit oder Zahlungsfähigkeit eines potenziellen Kreditnehmers bewerten. Dies geschieht normalerweise durch die Überprüfung der finanziellen Geschichte des Antragstellers, einschließlich Einkommen, Ausgaben, bestehende Schulden und Zahlungshistorie.

Bei einer Bonitätsprüfung überprüft der Kreditgeber in der Regel die Kreditberichte und Kreditscores eines potenziellen Kreditnehmers, die von Kreditauskunfteien bereitgestellt werden. Sie könnten auch nach Beweisen für das Einkommen und die finanzielle Stabilität des Antragstellers suchen. In manchen Fällen könnten sie auch die Beschäftigungsverhältnisse und das persönliche Vermögen des Antragstellers prüfen.

Ja, Bonitätsprüfungen können Ihre Kreditwürdigkeit beeinflussen, insbesondere wenn sie als "harte" Anfragen eingestuft werden. Eine harte Bonitätsprüfung erfolgt in der Regel, wenn Sie einen Kredit oder eine Kreditlinie beantragen, und kann Ihre Kreditwürdigkeit vorübergehend senken. Im Gegensatz dazu haben "weiche" Anfragen, wie sie z.B. bei vorläufigen Kreditangeboten oder Selbstüberprüfungen erfolgen, normalerweise keine Auswirkungen auf Ihren Kreditscore.

Die Bonität, auch bekannt als Kreditwürdigkeit, ist eine Einschätzung der Fähigkeit einer Person oder eines Unternehmens, ihre finanziellen Verpflichtungen zu erfüllen. Sie ist wichtig, weil sie Kreditgebern hilft, das Risiko zu bestimmen, dass sie eingehen, wenn sie einem Kreditnehmer Geld leihen. Eine gute Bonität kann dazu führen, dass Kreditnehmer bessere Konditionen und Zinssätze erhalten.

Es gibt verschiedene Wege, die Bonität zu verbessern. Einige Beispiele sind: regelmäßige und rechtzeitige Zahlung Ihrer Rechnungen, die Aufrechterhaltung eines niedrigen Verhältnisses von Schulden zu Kreditlimit, der verantwortungsvolle Umgang mit neuen Krediten und die Überprüfung Ihrer Kreditberichte auf Ungenauigkeiten oder Betrug.

Bildquellen: Bild 1: © UfaBizPhoto/ shutterstock.com,Bild 2: © MarynaMizina/ Shutterstock.com, Bild 3: © baranq/ Shutterstock.com

Rechtshinweise zu unseren Ratgebern finden Sie in unserer Verbraucherschutzinformation.